財務省 : 相続税の改正に関する資料

相続税の主な改正の内容

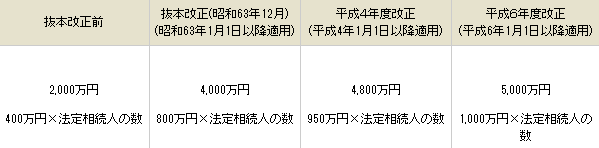

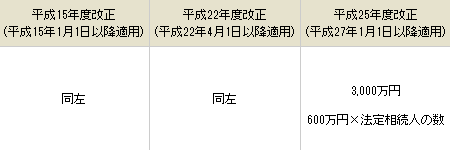

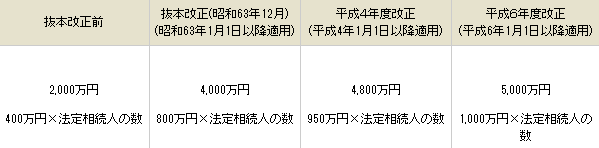

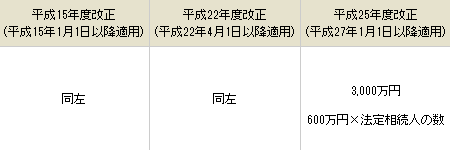

財務省のページです。昭和の最後から、平成25年度改正(平成27年1月1日以降適用)までの変化が解ります。

財務省のページです。昭和の最後から、平成25年度改正(平成27年1月1日以降適用)までの変化が解ります。

遺産総額と課税遺産総額

税率が違うだけで、所得税と考え方は同じですが、相続の額を決めるのはそもそも『話し合い』が基本らしいです。たとえ遺書があっても、必ずしもその通りにする必要は無いそうで、合意できなかった時の法的な判断の基準が決められているそうで、無駄な争いを避ける為、それで最初から落ち着く事が多いのだと思います。

相続人の相続の額は、複数居られる場合は遺産総額からの分配になるわけですが、それ以前に税金もかかります。しかし、定額控除が、3000万円もあるのでたいていはその中でおさまるはずです。それにさらに、600万円が法定相続人一人に対して控除されます。

その他の控除

それ以外にも控除はあって、総額を決める際にいくつか対象外とします。

1) 債務

2) 葬式費用

3) 生命保険が、法定相続人一人に対して500万円

この他にも特異なものもありますが、だいたいはこんなものを総額から差し引いて、そこから 3,000万円 + 600万円×法定相続人の数 をさらに引いて残ったものに税金かけましょうです。

( 但し、生前贈与は過去3年遡って総額に加えます )

税率

10% 1,000万円 以下

15〃 3,000万円 〃

20〃 5,000万円 〃

30〃 1億円 〃

40〃 2億円 〃

45〃 3億円 〃

50〃 6億円 〃

55〃 6億円 超

配偶者はほぼ無税

配偶者控除を受ける場合は、申告期限までに配偶者の相続分を決め、申告書を出す必要があるそうです。これは、合意されておれば簡単に決まるのでしょうが、もめた場合はいろいろあるようです。ですが、いずれにしても、この金額を超えなければ税金がかかる事がありません。

配偶者の法定相続分又は1億6,000万円のいずれか大きい金額に対応する税額まで控除

子供であっても、生命保険があったとすれば、4,100 万ぐらいは無税という事だと思います。

▼ 以降は、2010-03-22 の記事

5,000万円+1,000万円×法定相続人の数

No.4152 相続税の計算|贈与税|国税庁

普通の生活の中であまり必要の無い内容ではありますが、国税庁で所得税を調べているとつい目について「どのくらいかな」なんて確認してみました。いろいろ特別な場合は複雑ですが、一般的には以下の計算式でじゅうぶんそうです。

課税価格の合計額 - ( 5000万 + ( 1000万 x 法定相続人の数 ) )

※ 法定相続人の数は、相続の放棄をした人がいても、その数は変わりません。

課税価格の合計額は、また別に計算式がありますが、そもそもそんな大きい額の相続をする人はそうそうは居ないでしょうし、居たとしたら法律家を雇えばいいだろうし( 何を売って相続税を支払うべきか等 )、とにかく2時間ドラマで必要になって来る知識かもしれません。

ただ、漠然と安心感はあります。贈与税ですと年間 基礎控除額110万円 ですからけっこう身近な話ですが、6000万を超えるとなると、ざっと考えてもそれ以内だろうし。

後、うんちくとしては、相続税を計算するときは、被相続人の葬式にかかった費用を遺産額から差し引くことができます。但し以下は適用外です。

(1) 香典返しのためにかかった費用

(2) 墓石や墓地の買入れのためにかかった費用や墓地を借りるためにかかった費用

(3) 初七日や法事などのためにかかった費用

ところで、国税庁のホームページは必要な情報抜き出すのはなかなか難しいですね。何がどこにあるか全く解らないです。それは、作ったほうも絶対解っているはずでその証拠に計算式が画像になっています。これはとてもいい方法で、画像一覧を表示するのは簡単なので、計算式( これが一番変わる可能性があるだろうし )は、すぐ変更対応が可能です

財務省のページです。昭和の最後から、平成25年度改正(平成27年1月1日以降適用)までの変化が解ります。

財務省のページです。昭和の最後から、平成25年度改正(平成27年1月1日以降適用)までの変化が解ります。

(※ 去年、

(※ 去年、